企业日常经营中,退货是很常见的一种业务,相信大家也会经常遇到这种情况,下面咱们一起来分析下这笔业务应如何处理。

企业是一般纳税人,执行企业会计准则,企业所得税税率25%,主营业务为生产销售甲商品,2020年12月销售一批甲商品给A企业,不含税价款为100万元,成本为80万元。A企业销售甲商品时,发现该批商品存在质量问题,于2021年4月15日全部退回。对于这笔业务,会计和税法分别是如何规定的呢?一起来看下~

会计规定

销售退回属于资产负债表日后事项的,要适用《企业会计准则第29号—资产负债表日后事项》,通过“以前年度损益调整”科目调整,反映在报告年度的利润表中,也就是要调整账务到2020年。

企业这项销售退回的业务属于资产负债表日后调整事项,2021年4月会计处理为:

借:以前年度损益调整——调整2020年主营业务收入 100万元

应交税费——应交增值税(销项税额) 16万元

贷:应收账款 116万元

借:库存商品 80万元

贷:以前年度损益调整——调整2020年主营业务成本 80万元

借:应交税费——应交企业所得税 5万元

贷:以前年度损益调整——调整2020年所得税费用 5万元

借:利润分配——未分配利润 15万元

以前年度损益调整——调2020年主营业务成本 80万元

以前年度损益调整——调整2020年所得税费用 5万元

贷:以前年度损益调整——调整2020年主营业务收入 100万元

税法规定

根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函(2008 ]875号)规定,企业已经确认销售收入的售出商品发生销售退回,应当在发生当期冲减当期销售商品收入,也就是冲减2021年4月的销售收入。

税会差异

涉及损益的调整事项如果发生在资产负债表日所属年度(即报告年度)所得税汇算清缴前的,应按准则要求调整报告年度应纳税所得额、应纳所得税税额;发生在报告年度所得税汇算清缴后的,应按准则要求调整本年度(即报告年度的次年)应纳所得税税额。

通过上述分录可以看出,企业填报2020年度汇算清缴表时,这部分收入和成本已经在2020年的总收入和总成本中减掉了,也就是利润少报了20万元,所得税上规定这部分收入成本不应该冲减2020年度,而应该冲减2021年度。所以A105000表第10行第1列“账载金额”填写的净调整额为20万,第2列“税收金额”为0,第3列“调增金额”为20万。

2020年度汇算清缴表填写如下:

A105000 纳税调整项目明细表

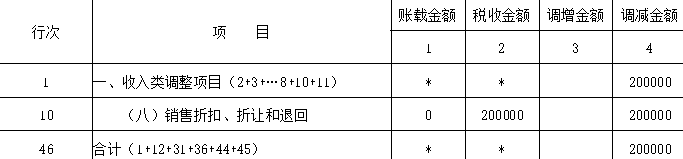

到2021年度汇算清缴时,这笔业务在会计上没有体现在2021年,但是税法上是允许冲减2021年的收入和成本的,所以A105000表第10行第1列“账载金额”为0,第2列“税收金额”为20万,则第4列“调减金额”为20万。

2021年度汇算清缴表填写如下:

A105000 纳税调整项目明细表

提醒:

一般而言,税会差异导致的企业所得税汇算清缴的纳税调整是不会牵涉到财务报表的修改,但本案例中由于销售退回按会计规定是要调整报告年度收入的,所以会计报表要进行调整,如果已经在申报报表系统内报给了税务机关,需要提出申请修改财务报表。

本文来源:亿企赢河北