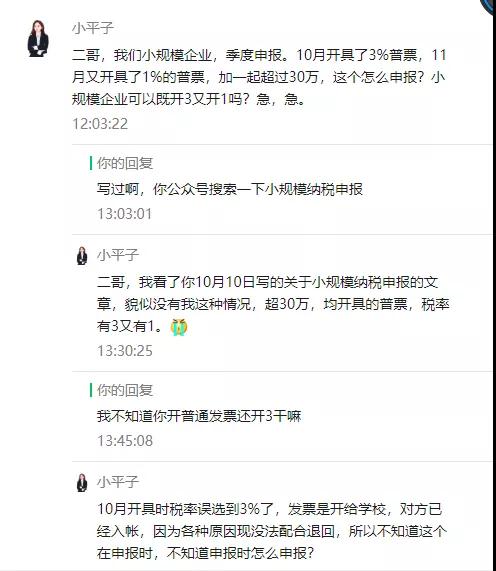

这个问题其实就是2020年第4季度,她们公司(小规模纳税人)开具了3%和1%的增值税普通发票,而第4季度他们公司的销售额是超过了30万(不符合免税政策)。

然后她问如何申报的问题,首先我不明白她为什么还开3%的增值税普通发票,我能理解那些开3%专票的,因为有些客户觉得你开1%专票他吃亏,少抵扣进项税,所以倒逼销售方放弃1%开3%。

但是普通发票购买方是不用抵扣的,也就是说1%和3%的普通发票对购买方没有任何区别,他能接受普通发票,那你就没必要给他开3%。

后面问清楚了,这张3%的是开错了,他们也没法收回了。

好了,这就是这个事情的来龙去脉,现在落在关键点上,如何申报?

举例说说,如果第季度她总销售额没超过30万。

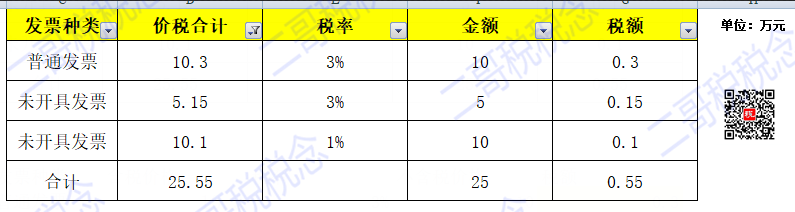

公司为成都地区增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份销售货物未开具发票价税合计10.10万元。

季度销售额25万,未超过30万,开了有3%的发票,也有按1%征收的未开具发票收入。

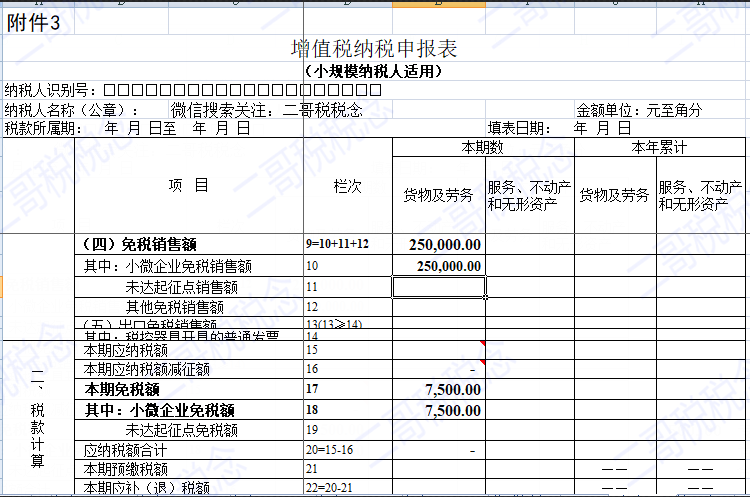

申报表如何填写?其实这种情况就非常简单了,管它开了3%还是1%,还是没开具发票,直接按照享受小微企业免征增值税政策来申报即可,如下图。

提示:这里我们会发现票面税额和申报表17栏自动生成的免税额有差异,这个差异不用理会。

如果超过30万,那自然不能享受小微免税的优惠,那就需要交税,怎么交税,那自然是按照开票的税率来。

那你开了3%是不是就要按3%交税?

理论是这样的,但是如果是这样,这个朋友也不会问了,我估计别人要问的意思就是我本身这个是开错的,如果按3%交税,我不是吃亏了嘛,我能不能按1%交税。

能不能呢?如果是专票,那肯定不能,因为专票有抵扣功能,你开出去别人按3%抵扣了,你只按1%交税,这个肯定不行。

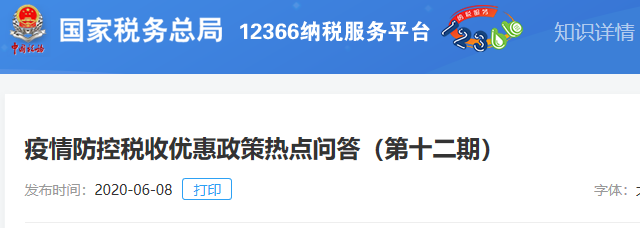

但是普通发票呢?你别说,还真有这个口径解释,国家税务总局12366答疑就有这个依据。

问:小规模纳税人3-5月征收率3%减按1%,但是由于会计操作失误,3月开出的普通发票有的是1%的征收率,有的是3%的征收率,且3%征收率的发票由于联系不上购买方已经无法收回,那么4月申报第一季度增值税时,3月开错的3%征收率发票是否应按照1%计算缴纳增值税?是否需要收回原发票并开具红字发票?

答:《财政部税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年第13号)规定,自2020年3月1日至5月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

在上述复工复业政策实施期间,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人月销售额超过10万元,开具了征收率为3%的增值税普通发票的,可以在申报纳税时直接减按1%征收率申报缴纳增值税。需要提醒的是,按照《中华人民共和国发票管理办法》等相关规定,纳税人应如实开具发票。纳税人享受减按1%征收率征收政策的,在开具增值税普通发票时,应当在税率或征收率栏次填写“1%”字样。今后,纳税人应当按照上述规定开具增值税普通发票。

所以,税务局的口径给你说的还是很清楚。

初犯不纠,后面改正,也就是像这位朋友这种情况,你直接考虑按照1%申报即可。

怎么申报?相当于你就当你开了1%的发票一样填写申报表。

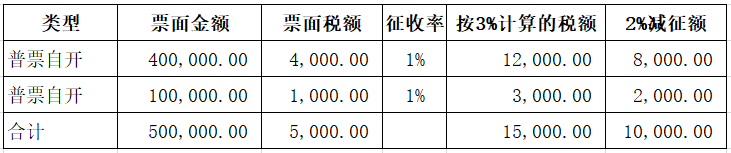

比如公司第4季度价税合计50.5万,本身都是开1%普通发票。

那么你应该交税是5000。(505000/1.01*0.01)

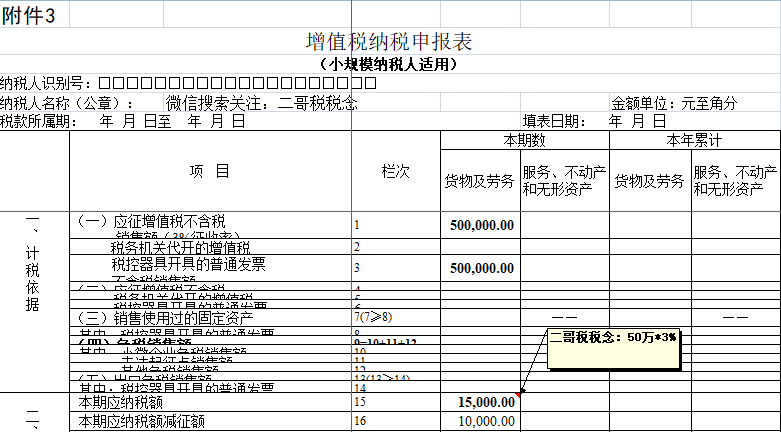

申报表填写如下:

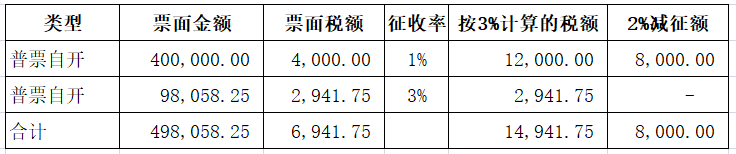

但是现在呢,其中10.1万的开成了3%

如图:

这个时候你还是可以全部开1%的方式申报。具体方法就是把10.1万这张发票按1%还原销售额填表。

结果,也就是很上面的申报填写一模一样。

但是有个问题就是,申报表比对可能会出问题。

毕竟你销售额填写的和发票开具不一样。

如果出现这种问题,只有提前税务局说明情况做解除异常处理。

当然虽然国家税务总局有这个口径,但是保不住各地税务局在执行时候有偏差,也可能不让你这么干,让你直接按3%交税(当然据了解很多地方纳税人愿意按3%交税还被通知去退税),总之对于开票我们还是要慎重,按规定开。

免税就开免税,1%就开1%,也别任性,尽量避免出这种麻烦。

文章来源:二哥税税念